Страховые компании постоянно жалуются на убытки. Между тем, по итогам 2018 года общий рост их премий составил 15,7 %, это максимальный показатель за последние 6 лет. Чистая прибыль страховщиков увеличилась почти в два раза.

Содержание

Темпы роста рынка

Страхование остается одним из самых быстрорастущих видов бизнеса. Это достаточно сложная финансовая услуга, регулирующаяся десятком нормативных документов. В то же время, на практике сложилась система, позволяющая работать на этом рынке, как крупным компаниям, так и представителям малого бизнеса. В том числе, индивидуальным предпринимателям. Чтобы открыть свою страховую компанию, не всегда требуются большие финансовые вложения, нужно просто разобраться в специфике этого рынка.

Многие рыночные эксперты, включая Всероссийский союз страховщиков, прогнозируют 5-кратный рост рынка. Это связано с большим числом незастрахованных объектов в России, банковским кредитованием, в том числе на покупку автомобилей, ипотеки и так далее.

Кроме того, рост цен на медицинские услуги повлек за собой увеличение процента страхования от болезней и несчастного случая: 39,8 % в 2018 году против 12,3 % годом ранее (данные Центробанка). При этом общий объем страховых премий в 2018 году увеличился на 15,7 %, тогда как выплат — всего на 2,5 %.

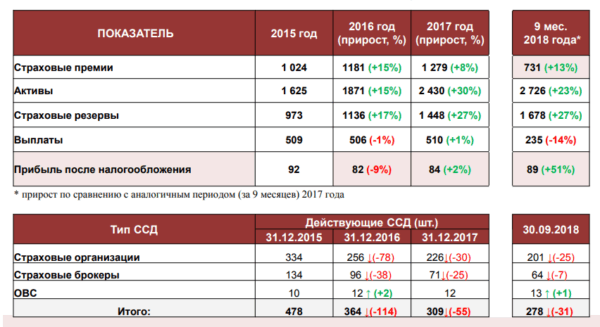

Между тем, статистика за 2018 год, представленная Департаментом страхования Центробанка, на первый взгляд может вызвать удивление. Очевидно, что количество страховых компаний и брокеров за последние три года существенно уменьшилось. Почему же доходы страхового бизнеса растут из года в год? Ответ достаточно прост: это результат основательной «чистки рядов», проведенной Банком России. Он действительно отозвал лицензии у большого количества страховщиков, с рынка ушли слабые игроки, что повысило доходы действующих компаний.

Виды компаний и основные требования к ним

Прежде всего, отметим, что сфера страхования имеет свою особую терминологию, без освоения которой трудно понять, какие отношения связывают участников рынка, и кто на чем (ком!) зарабатывает. Назовем основные понятия.

- Страховщики (компании, СК) — организации и общества взаимного страхования (ОВС), заключающие договоры страхования от своего имени и покрывающие риски из собственных средств.

- Брокеры (СБ) и агенты — физические лица, в том числе предприниматели, организации, оказывающие услуги по консультированию, заключению договоров с СК. Часто их называют посредниками.

- Страхователи — обычные граждане, предприятия, компании, страхующие себя по личным или производственным основаниям добровольно или в связи с обязанностью, наложенной законом.

К субъектам страхового дела (ССД) относятся лицензированные компании, брокеры и ОВС. Страховые агенты, а это понятие включает и организации, действуют по другим правилам, хотя являются законными представителями рынка. Если говорить о малом бизнесе, то чаще всего предполагает открытие именно агентской фирмы. Ниже мы расскажем, что для этого нужно сделать.

Страховщики

Это главные игроки на страховом рынке, их деятельность регулируется государством в лице Центробанка. Они могут работать только на основании лицензии. Чтобы получить ее СК должна соответствовать следующим требованиям:

- Минимальный размер уставного капитала 120 млн рублей (с 31.07.2019 — 300 млн, за исключением организаций медицинской сферы) при заключении договоров страхования:

- от несчастных случаев и болезни;

- оказания медицинской помощи;

- риска утраты (повреждения) имущества.

- Уставной капитал не меньше 450 млн рублей для компаний, осуществляющих страхование жизни (дожития до определенного срока).

- Необходимо получить лицензию, для чего подать заявление в Центробанк и приложить документы, подтверждающие соответствие лицензионным требованиям, в том числе бизнес-план.

Нормативные документы:

- Закон № 4015-1 от 27.11.1992 — «Об организации страхового дела в Российской Федерации».

- Указание ЦБР № 4993-у от 29.11.2018 — «О требованиях к сведениям и документам, предоставляемым для получения лицензии».

Понятно, что открыть такую страховую компанию малому предпринимателю не под силу. С другой стороны, «гиганты» не могут обойтись без посредников, учитывая территорию нашей страны. Экономически нецелесообразно создавать представительства или филиалы в огромном количестве городов. Они вынуждены сотрудничать со страховыми брокерами и агентами. Первые чаще всего работают с корпоративными клиентами, а вторые — с физическими лицами.

Брокеры

Брокеры не являются самостоятельными участниками страхового рынка, они выполняют посреднические услуги. Это может быть юридическое лицо (организация) или ИП, оказывающие услуги, как страховщикам, так и страхователям. При этом должны соблюдаться следующие условия:

- Если брокер связан договором со страховой компанией, он должен предупредить об этом клиента, которому предлагает услугу.

- Посредник не может получать вознаграждение одновременно от страховщика и страхователя в рамках одного договора.

- Деньги, переведенные застрахованным лицом, брокер отправляет на счет компании в течение 3-х дней.

Брокер может заключать договоры с разными страховыми компаниями, заниматься перестрахованием, консультировать обращающихся лиц по выбору более выгодного варианта, заключать договоры и принимать деньги. Поскольку его деятельность связана с финансовыми обязательствами, он также обязан иметь лицензию. Для брокерской страховой компании потребуется банковская гарантия на сумму не менее 3-х млн рублей или наличие своих финансов в этом размере.

Агентские фирмы

Агенты — предприниматели, организации заключают договор с определенным страховщиком (СК), действуют от его имени, по его поручению и счет его средств. То есть, фактически они оказывают представительские, а не посреднические услуги. Агент исполняет функции в рамках данного ему поручения.

Принципиальная разница между брокерами и агентами: первые заключают гражданско-правовые (брокерские) договоры с множеством страховых компаний и страхователями от своего имени, вторые работают, как правило, с одной СК на основании договора поручения (агентского договора).

Брокеры имеют возможность делать выбор для клиента-страхователя из множества разных вариантов — в этом суть их консультационных услуг. Вторые работают от имени и за счет конкретной страховой компании, с которой заключен договор. Теоретически (да и фактически) агент может заключить договоры с несколькими СК (законом этот момент не оговорен). Это устраивает не каждую компанию.

На чем построена схема заработка

Прибыль компаний складывается за счет перераспределения средств страхователей. Основной источник — прибыль в тарифах на услуги, она может быть выражена в процентах и твердой сумме. Себестоимость страховых операций — это совокупность расходов на обеспечение выплат, отчисления в резервные фонды и гарантии выполнения обязательств.

Финансовый результат по каждому виду страхования (личное, имущественное) выражается в прибыли или убытке. Долгосрочное страхование жизни отличается особенностями: здесь основной результат прирост резервов с учетом экономии против тарифного уровня выплат по потере здоровья и экономии за счет ведения страховых операций.

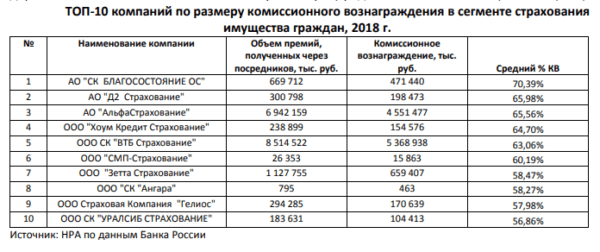

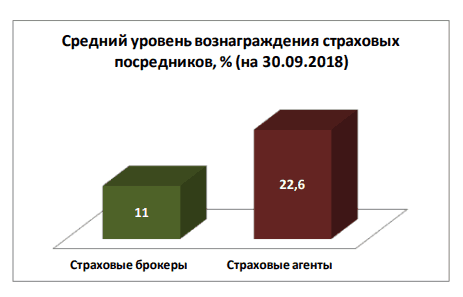

Брокеры и агенты работают за вознаграждение, которое обычно выражается в процентах от сделки. Разные виды страхования приносят неодинаковый доход. По данным агентства НРА максимальное комиссионное вознаграждение (КВ) выплачивается по договорам страхования жизни — 61 %, страхованию финансовых рисков — 56 %, имущества граждан — 46 %. По договорам обязательного страхования (ОСАГО, пенсионное, медицинское) согласно закону КВ не может превышать 10 %.

Процесс открытия

Будет неправильно называть такую фирму филиалом, поскольку последний является собственным подразделением страховщика. Нередко молодые предприниматели интересуются франшизами — это тоже не вполне корректное выражение по отношению и к данной сфере. С юридической точки зрения можно организовать свой бизнес на основе агентского договора с крупным страховщиком. Для этого, прежде всего, нужно зарегистрировать свою организацию в форме ИП или ООО.

К агентам закон не предъявляет никаких особых требований. Обратите внимание, что при регистрации коды видов деятельности выбираются не из раздела 65. Страхование, а из раздела 66 (справочник ОК 029-2014 КДЕК Ред.2).

- код 66.22 — страховые агенты и брокеры;

- код 66.29 — деятельность страховая и прочая в сфере страхования;

- код 66.29.9 — то же, кроме обязательного пенсионного страхования.

Выбор страховщика

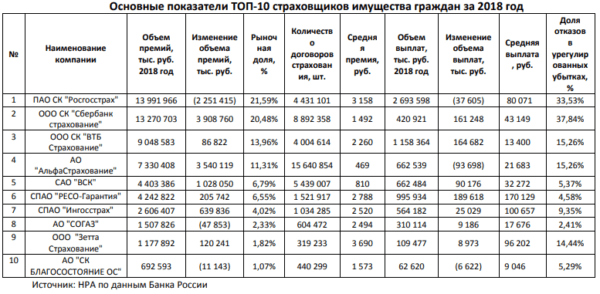

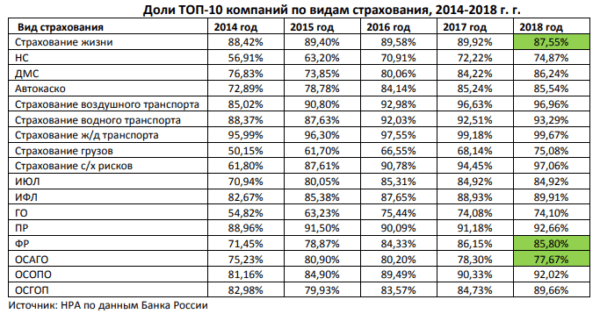

Прежде нужно подумать, с кем вы будете работать. На рынке действует больше 200 страховщиков, однако львиную долю прибыли имеют около десятка крупных игроков, с которыми и желательно заключать агентские договоры. Вторая задача: выбор наиболее выгодных видов страхования (см. табл. 1).

Таблица 1.

Третья задача, стоящая перед предпринимателем, который, например, хочет иметь страховую компанию ОСАГО (офис, представительство) — провести анализ ТОП-10 страховщиков в этом направлении и сравнить размеры комиссионных выплат. Надо отметить, что на рынок по ОСАГО очень динамичный. Многие страховщики последовательно снижают долю обязательного автострахования в своих портфелях, не выдерживая конкуренции в связи с убыточностью этого сегмента. Анализ по разным видам страхования можно провести даже с помощью открытых источников, поскольку страховые компании обязаны публиковать данные о своей деятельности (табл.2, 3).

Таблица 2.

Таблица 3.

Заключение договора

- Связываетесь с выбранным страховщиком, предлагаете сотрудничество.

- Готовите пакет необходимых документов (паспорт, ИНН, СНИЛС, свидетельство о регистрации).

- Проходите собеседование, заполняете требующие анкеты для соискателя. Ценится опыт работы в страховой сфере.

- Как правило, компания проводит для сотрудников обучение, по окончании которого нужно будет сдать экзамен.

- Заключается гражданско-правовой договор (или поручения), в соответствии с которым агент получает полномочия на работу.

Вложения в бизнес и доход

Вам нужно будет снять помещение для небольшого офиса. Если агент собирается работать один, на первых порах можно обойтись даже без него. Для 3–5 человек желательно иметь рабочее помещение, компьютеры, принтер, сканер, небольшой сейф. В зависимости от региона, на это уйдет от 50 до 250 тыс. рублей.

Нужно предусмотреть оборотный фонд на небольшой оклад агентам, аренду, бензин, канцелярские товары хотя-бы на полгода. Общая сумма вложений составит около 400 тыс. рублей. Основная часть заработка будет складываться из комиссионных, в среднем это 10–30 % с каждого договора.

Желательно ориентироваться на цифры по своему региону. Например, в Москве успешный агент зарабатывает 50–80 тыс. рублей в месяц, на периферии нормальным считается уровень до 30 тыс. рублей. В большинстве случаев срок окупаемости небольшого офиса с тремя агентами составляет 3–6 месяцев, но, конечно все зависит от их активности и умения работать с людьми.

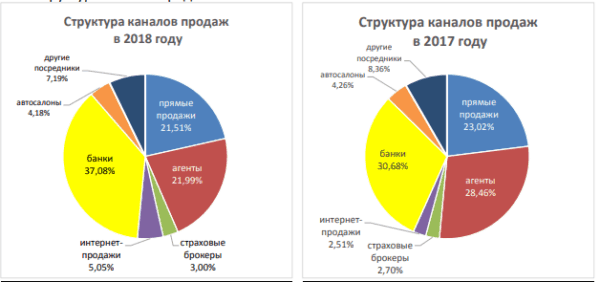

В заключение отметим, в последние годы с агентскими фирмами активно конкурируют банки, медицинские организации, автодилеры и другие компании, оказывающие услуги страхования наряду с основной деятельностью. Тем не менее, например, по итогам 2018 года, страховые агенты получили в сумме около 58 млрд рублей комиссионного вознаграждения, они на втором месте по этому показателю после кредитных организаций. Для сравнения: сами страховщики через свои каналы заработали порядка 1 млрд комиссионных выплат.

Очень быстро развивается продажа страховых продуктов через Интернет-каналы, объем полученных онлайн-премий за год врос в два раза.